Transformation des rôles, des métiers et des secteurs

Les transformations en cours peuvent susciter à la fois de l’inquiétude et de l’enthousiasme! Les géants de la distribution et les entreprises du secteur des technologies financières (fintech) sont à l’affût des opportunités. Il n’y a qu’un pas à franchir pour venir jouer dans les plates-bandes des conseillers et des conseillères. Un exemple marquant est l’acquisition en 2022 de l’entreprise One Medical par Amazon, avec l’ambition de réinventer les soins de santé grâce à l’IA.

Cependant, est-ce réellement une menace? Tant et aussi longtemps qu’un conseiller ou une conseillère comprend mieux les préoccupations financières de sa clientèle qu’Amazon et utilise sa créativité et son intelligence émotionnelle, il ou elle conserve un avantage réel par rapport à la technologie!

De façon générale, l’IA a un impact positif et significatif sur le secteur de l’assurance et est en train de transformer les processus et les métiers de plusieurs façons.

Par exemple, en améliorant l’efficacité opérationnelle, l’IA permet d’automatiser les tâches routinières et de traiter rapidement de grandes quantités de données, ce qui permet aux compagnies d’assurance de réaliser des économies de temps et d’argent. C’est encore plus efficace maintenant que les données traitées peuvent être non seulement sous forme de texte, mais aussi sous forme d’images ou de sons.

Imaginons un département de réclamations en assurance collective où les processus sont optimisés grâce à l’IA. L’IA structure les processus et assure la répartition des tâches aux équipes, tout en fournissant des mises à jour en temps réel sur l’avancement de chaque réclamation. À la fin du processus, même la communication avec le client ou la cliente peut être prise en charge par l’IA. Résultat : il n’y a que peu, voire pas du tout, d’intervention humaine, ce qui est salutaire dans un contexte de pénurie de main-d’œuvre.

Toujours en assurance collective, l’IA aide à détecter la fraude. La principale caractéristique de l’IA est de pouvoir analyser rapidement des montagnes de données et d’en tirer des tendances. Les compagnies qui l’utilisent ont même des alertes en temps réel qui complètent les données déjà accumulées, ce qui peut aider à détecter des schémas frauduleux. Dans le cas d’une réclamation, la recherche de données pourrait même s’étendre aux réseaux sociaux d’un individu en situation d’invalidité et ainsi aller colliger d’autres informations pertinentes sur son véritable état de santé.

L’actuariat et la tarification sont aussi transformés par l’IA. Le secteur de l’assurance de dommage a en quelque sorte été un précurseur (ils ont été parmi les premiers à utiliser l’IA dans leurs activités) et utilise depuis plusieurs années des modèles d’analyse prédictive1 pour anticiper les inondations et autres catastrophes naturelles. Ces modèles sont extrêmement utiles pour tarifer adéquatement les produits, fixer les primes et gérer les risques majeurs pour les assureurs.

Une autre innovation liée aux modèles prédictifs et à l’utilisation de la télématique2 est la tarification ajustée au risque réel d’un conducteur ou d’une conductrice. Par exemple, en installant des dispositifs de suivi dans les véhicules, on recueille des données sur le comportement de conduite. On peut même détecter la « conduite distraite », véritable fléau de l’ère moderne!3 Ces données peuvent ensuite être utilisées pour ajuster les primes d’assurance en fonction du risque réel que représente chaque conducteur ou conductrice, ce qui constitue un réel avantage pour les clients et clientes qui ont un dossier de conduite exemplaire.

La tarification en assurance de personne connaît aussi une grande évolution. Des systèmes d’analyse prédictive mis au point par des scientifiques de données viennent faciliter, accélérer et améliorer l’expérience de souscription tant pour les personnes assurées que pour les conseillers ou conseillères! Si les premiers modèles étaient opaques, un peu comme des « boîtes noires » dont il était difficile d’expliquer les décisions, les modèles plus récents visent plus de transparence. Les actuaires adaptent leur façon de penser pour personnaliser l’offre aux clients et clientes, ce qui pourrait conduire à des taux et des contrats personnalisés pour chaque individu! Cependant, cette pratique soulève des questions, car elle contreviendrait en quelque sorte au principe de la mutualisation, la base de l’assurance.

La gestion des polices en vigueur et l’optimisation du modèle de distribution sont d’autres exemples d’application de l’analyse prédictive peu mentionnés et encore très peu utilisés.

1 L’analyse prédictive réfère à un modèle mathématique alimenté par des statistiques pour prédire des résultats.

2 La télématique est un domaine interdisciplinaire qui combine les télécommunications et l’informatique pour fournir divers services. Ce terme désigne l’ensemble des techniques et des services qui associent les télécommunications et l’informatique. Par exemple, la télématique est utilisée dans des applications comme les systèmes de navigation pour les véhicules, la gestion de flotte, et les services de communication à distance.

3 Intelligence artificielle: 5 tendances qui changeront l’assurance - Les Affaires

Mais quelles données utilisent les compagnies d’assurance pour leurs modèles prédictifs?

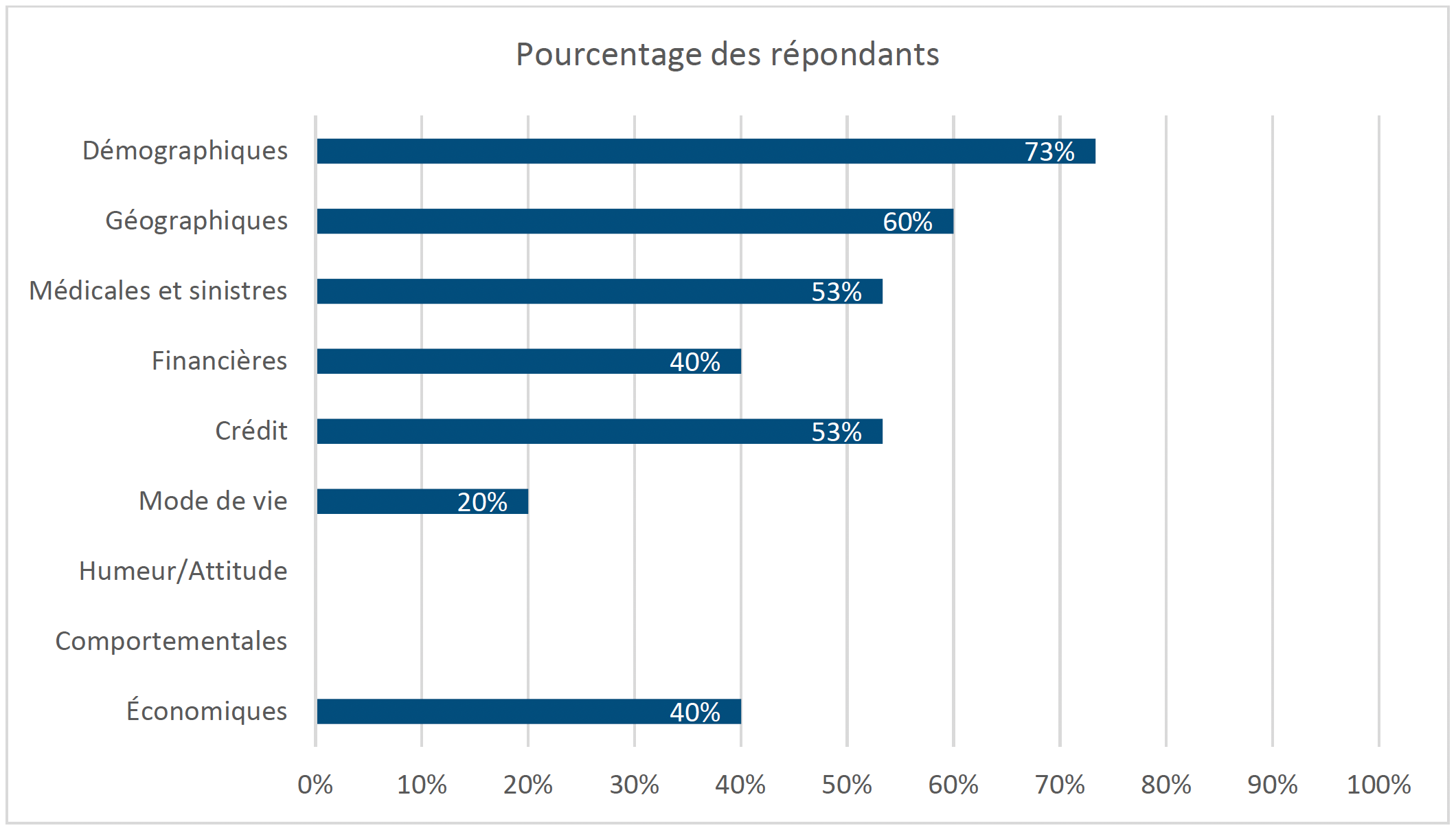

Voici des résultats intéressants, colligés lors d’une étude réalisée par l’Institut canadien des actuaires en 20194 où 15 compagnies d’assurances canadiennes ont été sondées. On constate que les données démographiques, géographiques ainsi que les données médicales et relatives au sinistre, sont généralement les plus utilisées dans les analyses. Les données liées au crédit sont de plus en plus répandues aussi. En revanche, les données comportementales telles que le mode de vie, l’humeur et le comportement en général sont beaucoup moins utilisées, voire pas du tout. Ces aspects demeurent flous et moins évidents à analyser pour la machine.

Question 3.5 — Quels types de données de tiers votre organisation utilise-t-elle actuellement pour l’analytique? (Choisir toutes les réponses pertinentes)

Les compagnies d’assurance vont aussi puiser dans des sources de données de tiers. Ainsi, lors du processus de tarification, il est usuel d’aller consulter les données du MIB — Overview (mibgroup.com). Une grande partie des assureurs ont ou sont en train d’automatiser leur processus de tarification. À terme, le rôle du tarificateur ou de la tarificatrice consistera à vérifier les résultats et les décisions prises par le système tout en se concentrant sur les cas les plus complexes qui nécessitent une intervention humaine.

1 Document de recherche : L’utilisation de l’analytique prédictive dans l’industrie canadienne de l’assurance-vie (cia-ica.ca)

Limites et enjeux

L’être humain a toujours voulu connaître son avenir. Bien loin de la cartomancie ou de la sorcellerie, la gestion de la donnée est bien tangible. Les données recueillies et analysées par des modèles mathématiques permettent de déceler des tendances et de prédire avec de plus en plus de certitude ce qui risque fort d’arriver!

Cette opportunité soulève un bon nombre d’enjeux.

En voici quelques-uns :

1. Éthique et réglementation :

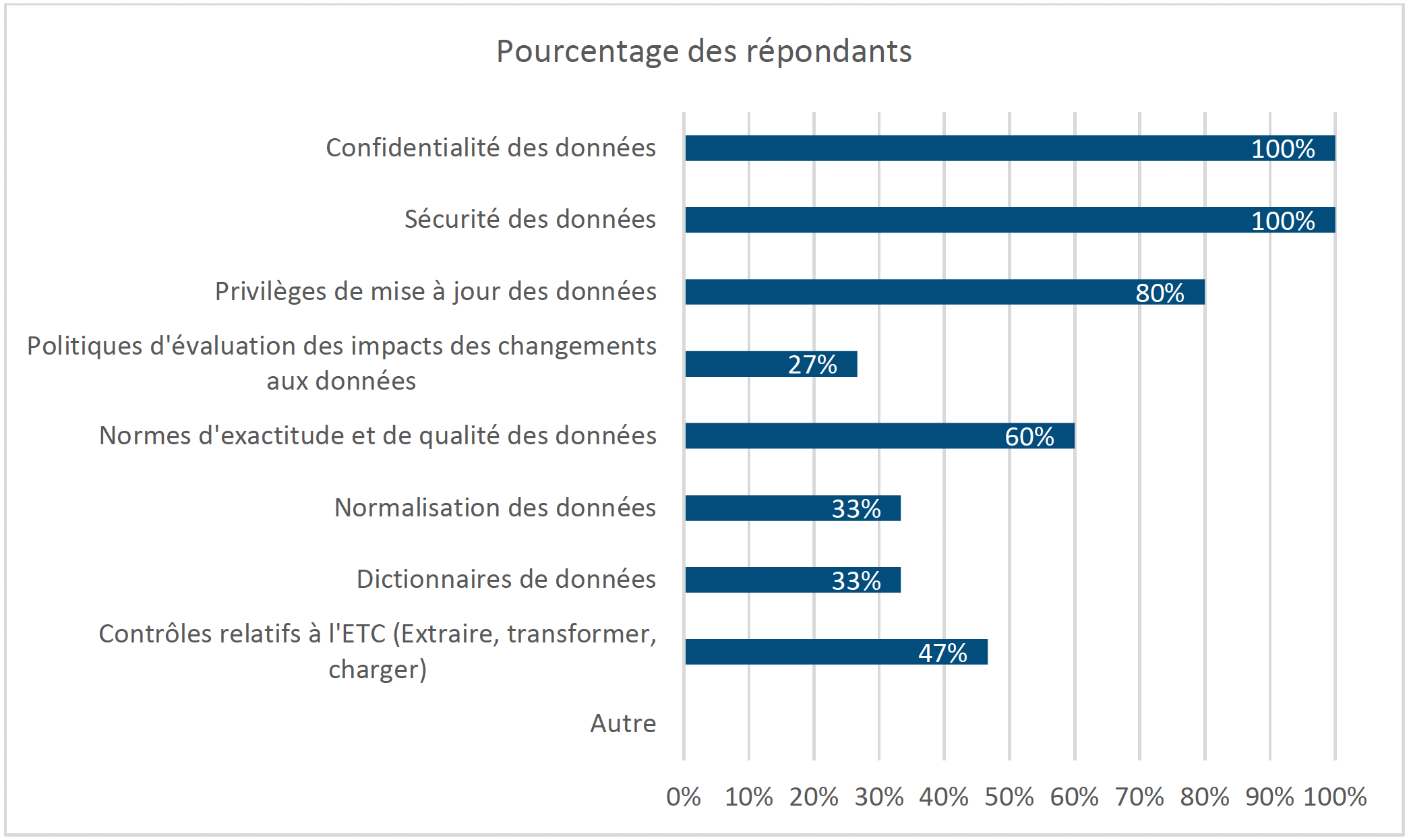

L’utilisation de l’IA soulève des questions éthiques, en particulier en ce qui concerne la protection des données personnelles et le respect des libertés individuelles. Si on offre une proposition d’assurance différente en fonction du code postal ou de la cote de crédit, est-ce éthique et respectueux des valeurs sociétale ou corporative? Quelles données peut-on (et veut-on) détenir en regard au risque constant de cyberattaques? Chaque compagnie doit donc mettre en place un cadre de gouvernance pour gérer la donnée. Toujours tiré de l’Étude de l’Institut des actuaires canadiens, on peut voir que la confidentialité et la sécurité des données font consensus.

Question 4.1 — Sélectionnez les éléments et politiques de gouvernance qui s'appliquent aux données utilisées dans l'analytique prédictive pour votre organisation. (Choisir toutes les réponses pertinentes.)

2. Risques liés à la dépendance à l’IA :

Premièrement, un déploiement généralisé de l’IA dans le secteur de l’assurance pourrait entraîner une dépendance à la technologie, ce qui pourrait poser problème en cas de défaillance du système. En négligeant de former les ressources humaines, l’entreprise serait affaiblie en cas de dysfonction technologique!

Deuxièmement, depuis l’avènement de l’IA générative et de tous les outils qui en découlent (ChatGPT, Copilot, etc.), il est devenu très facile pour les employés et employées de l’utiliser au quotidien. Il y a donc un risque que des informations sensibles ou confidentielles soient partagées.

Troisièmement, l’humain se différencie de la machine par sa créativité et son intelligence émotionnelle. Il est donc suggéré de revalider les décisions prises par la machine afin de s’assurer qu’elles soient cohérentes, « humaines » et assez similaires avec une décision qu’un expert ou une experte pourrait prendre.

Trouver le juste équilibre dans l’implantation de l’IA

Il faut savoir doser entre l’innovation et les compétences humaines. L’erreur serait d’implanter massivement l’IA dans un secteur où le contact humain est primordial…

La distribution en assurance se fait via des conseillers et conseillères qui développent des relations et répondent aux besoins des gens. La distribution sans représentant ni représentante était peut-être vue comme une menace à ses débuts, mais rapidement on a constaté que l’accès à une professionnelle ou un professionnel était indispensable. Les assureurs doivent investir conséquemment dans la formation de leur personnel pour tirer pleinement parti des avantages de la technologie. L’IA ne sera pertinente que si un être humain reste impliqué et développe un savoir-faire pour travailler en équipe avec cette nouvelle technologie.

Bénéfices pour les planificateurs financiers et les planificatrices financières

Imaginez un instant pouvoir offrir un jour un service 24/7 à vos clients et clientes! Pouvoir compter sur un assistant virtuel (voire votre avatar!) via un Chatbox pouvant répondre à des questions simples de vos clients et clientes en tout temps! Cependant, mieux vaut définir clairement les limites de ce dernier pour éviter qu’il n’entache votre réputation et votre responsabilité professionnelle.

À l’heure actuelle, un conseiller ou une conseillère pourrait utiliser l’IA pour gagner du temps dans certaines tâches énergivores telles que la rédaction accélérée de courriels, la préparation des agendas de rencontres et les suivis post-rencontres, la synthèse des objectifs, la vigie de produits et concepts, etc. L’IA peut également être très utile pour synthétiser des lois, des études ou autres rapports volumineux de façon quasi instantanée. Vous pourriez même utiliser l’IA pour bâtir des parcours de formation personnalisés pour vos clients et clientes. Toutes ces applications peuvent changer positivement le quotidien d’un professionnel ou d’une professionnelle en services financiers.

Conclusion

Le phénomène de l’IA est actuellement en pleine effervescence et on ne voit probablement que la pointe de l’iceberg! C’est un monde d’opportunités pour le secteur financier et si on embrasse le changement intelligemment, il y a certainement plusieurs solutions aux enjeux actuels.

Bibliographie

L’IA dans le secteur financier | AMF (lautorite.qc.ca)

Adopter l’IA avec les conseillers | Conseiller

Intelligence artificielle : 5 tendances qui changeront l’assurance — Les Affaires

Achat de One Medical, pour 3,9 milliards US | Amazon veut « réinventer » la santé | La Presse

Oui à l’IA en sécurité financière, mais au service de la relation conseiller client | Le Devoir

Lecture complémentaire :

Lire les autres articles de cette édition

- Finances Le coût financier d’un don de bienfaisance arrow_forward

- Fiscalité Le fractionnement de revenu en planification financière arrow_forward

- Assurance L’assurance à l’ère de l’IA et du numérique arrow_forward

- Aspects légaux et succession Prolonger la liquidation d’une succession, est-ce payant? arrow_forward

- Placements Les FNB redéfinissent l'accès aux marchés financiers arrow_forward

- Retraite Changements dans les FRV québécois en 2025 arrow_forward

- Dossier L'influence du cerveau sur la planification financière arrow_forward

play_circle_filled

play_circle_filled

play_circle_filled

play_circle_filled

play_circle_filled

play_circle_filled